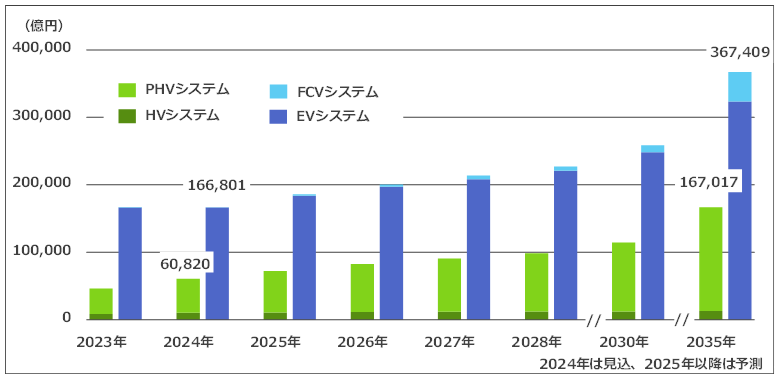

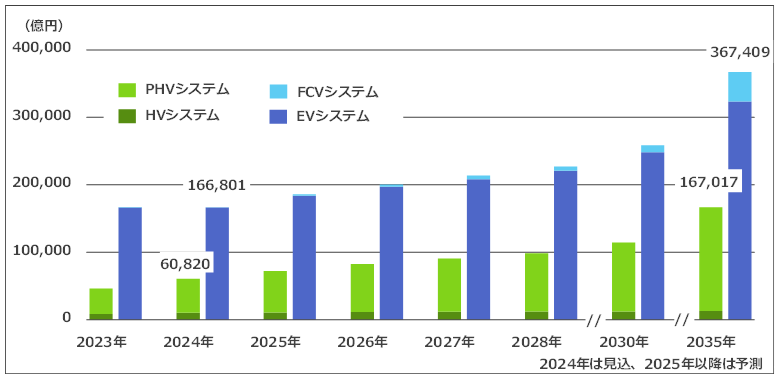

- ■2035年世界市場予測(2023年比)

- ■xEV系システム

HV/PHVシステム 16兆7,017億円(3.6倍)

HVシステムは2030年まで堅調に拡大、以降は微増。PHVシステムは長期的に拡大

EV/FCVシステム 36兆7,409億円(2.2倍)

EVシステムは長期的に大きく拡大。FCVシステムは2030年以降中国を中心に拡大

- ■ADAS/自動運転システム

ADAS 2兆6,494億円(12.4%増)

高機能化により2030年まで高成長、以降自動運転システムシフトで縮小

自動運転システム 3兆8,891億円(146.8倍)

徐々に市場は拡大、2030年以降さらに高成長が期待

マーケティング&コンサルテーションの株式会社富士キメラ総研(本社:東京都中央区日本橋 TEL:03-3241-3490 社長:田中 一志)は、「燃費向上」「CO2排出低減」「安全・安心」「利便・快適」を開発テーマに、「電子制御・電動化」「自動・統合制御」「オンデマンド・デジタル化」によるアプローチが進む車載電装システムの世界市場を調査した。その結果を「車載電装デバイス&コンポーネンツ総調査 2025 上巻:システム/デバイス編」にまとめた。

この調査では、自動車に搭載される主要なシステム19品目をはじめ、デバイス&コンポーネンツ16品目の市場についても地域ごとにその動向を捉え、2035年までの長期予測を提示した。また、技術トレンド、参入企業の動向、サプライチェーンの把握を行った。なお、この調査のシリーズで車載ECUの世界市場を調査し、その結果は「車載電装デバイス&コンポーネンツ総調査 2025 下巻」にまとめている。結果の概要については追って公開する予定である。

- ■注目市場

- 1. xEV系システム

HV/PHVシステムは、内燃機関と電動パワートレインの両方を持ち、HVシステムは回生ブレーキによる二次電池の充電を行うシステム、PHVシステムは外部充電に対応した大容量二次電池を搭載するシステムである。

2024年のHV/PHVシステム市場は、前年比31.1%増、6兆820億円の見込みである。PHVシステムが市場の8割強を占める。2023年までは世界的にEVシフトが顕著であったものの、2024年はアーリーアダプター需要の一巡、欧州一部地域における補助金の打ち切り、EV急増によるEV用インフラの不足などから、HV/PHVシフトがみられる。特に、日本と北米はHV、中国はPHVが大幅に伸びている。長期的な潮流はEVなどへの電動車シフトであるが、バッテリーコストが下がりづらいこともあり、短期的にはHV/PHVの販売台数が増加し、HV/PHVシステム市場も右肩上がりが予想される。

なお、HVシステム市場は、2030年までは堅調に拡大するが、2030年以降は微増となる。PHVシステム市場は、PHVがICEやHVからのシフトも期待されるため、長期的に拡大する。

EV/FCVシステムは、内燃機関を持たず、モーター駆動で走行する電動車システムである。動力はEVシステムがLiB、FCVシステムがFCスタックによる発電から得る。

2024年のEV/FCVシステム市場は、市場の大部分を占めるEVシステム市場がマイナスとなり、前年比0.2%減、16兆6,801億円の見込みである。

なお、EVシステム市場は、2025年には復調し、長期的には大きく拡大すると予想される。FCVシステム市場は、現状、まだ規模が小さい。FCVが新たな参入メーカーや車種が増えておらず伸び悩んでいるためである。また、大都市では水素充填インフラの整備が進みつつあるものの、地方都市では未整備が多い。FCVの販売台数は、2030年以降中国を中心に増加し、それに伴いFCVシステム市場も拡大していくと予想される。

- 2. ADAS/自動運転システム

| |

2024年見込 |

2023年比 |

2035年予測 |

2023年比 |

| ADAS |

2兆5,687億円 |

109.0% |

2兆6,494億円 |

112.4% |

| 自動運転システム |

628億円 |

2.4倍 |

3兆8,891億円 |

146.8倍 |

| 合計 |

2兆6,314億円 |

110.4% |

6兆5,384億円 |

2.7倍 |

※市場データは四捨五入している

ADAS/自動運転システムは、センシングカメラやレーダーセンサー、LIDARなど各種センシング機器を使用したシステムである。ADASは、自動運転レベル1および2に相当する緊急自動ブレーキや定速追従走行システムなどがあげられる。また、自動運転システムは、レベル3以上の条件付き自動運転から完全自動運転のシステムとした。なお、LIDARとHDマップを搭載した車両はレベル3とし、自動運転システムに含めた。

2024年のADAS市場は、前年比9.0%増、2兆5,687億円の見込みである。緊急自動ブレーキの搭載率がいずれの国・地域でも高いことから、搭載数がほとんどの国・地域で自動車生産台数に近い規模となっている。特に、乗用車と小型商用車の搭載率が高い。一方、新興国で生産される大型商用車の搭載率は低い。レベル3の普及には車両性能以上に法規制やインフラ整備、事故時の責任所在、保険の適用などが高いハードルとなっていることから、自動車メーカー各社はレベル2の高機能化を進めている。高機能化では搭載される各種センサーの数量増加で単価が上昇することから、2030年にかけて市場は高成長するとみられる。2030年以降はレベル3以上にシフトするとみられることから、市場は縮小推移が予想される。

2024年の自動運転システム市場は、前年比2.4倍、628億円の見込みである。現状、まだ市場規模は小さいが、中国ではADASや自動運転システムの搭載が消費者への訴求ポイントになっており、新興EVメーカーの高級車でLIDARとHDマップを搭載するレベル3が増加している。日本や欧州でもLIDARとHDマップの搭載が始まっているものの、高級車のみでまだ少ない。高いハードルがクリアされるのには時間を要するが、徐々に市場は拡大し、2030年以降さらに高い成長率が期待される。

- 3. 統合コックピットシステム

| 2024年見込 |

2023年比 |

2035年予測 |

2023年比 |

| 7,090億円 |

119.2% |

2兆1,519億円 |

3.6倍 |

統合コックピットシステムは、コックピットドメインコントローラー(CDC)と表示装置で構成されるシステムである。CDCは、メーター(車速やガソリンの残量など)、センターインフォメーションディスプレイ、ヘッドアップディスプレイ、さらにはADASやドライバーモニタリングシステムなどの情報を統合的に制御する。

統合コックピットシステムは、従来のサプライチェーンとは異なるため、新たなサプライチェーンを受け入れやすいEVでの搭載が中心となり、EVの販売台数が多い中国や欧州で需要が比較的多く、今後もこれら国・地域が市場をけん引していくとみられる。

日本ではEVの販売台数が少ないこともあり需要は限定されているが、2026年以降の次世代E/Eアーキテクチャーの採用により市場が立ち上がるとみられる。欧州では主に高級車やドメイン型E/Eアーキテクチャー採用車に搭載されている。今後、ドメイン型やドメインとゾーンのハイブリッド型アーキテクチャー採用車が増加することから、大幅に市場拡大するとみられる。北米ではTeslaなどのEVメーカーを中心に市場が形成されている。中国では参入する多くのソフトウェアメーカーやカーナビメーカーが今後も製品競争力を高めながらEVをターゲットに販売を強化していくとみられる。その他の国・地域では当面は韓国のHyundai/Kia向けが中心となるが、インドでも市場が形成され、2030年以降には東南アジアなどでも形成されていくと予想される。

- 4. プレミアムサウンドシステム

| 2024年見込 |

2023年比 |

2035年予測 |

2023年比 |

| 8,888億円 |

106.3% |

1兆2,026億円 |

143.8% |

プレミアムサウンドシステムは、独立したアンプユニットが搭載され、ユニット内のデジタルシグナルプロセッサーで生成された高音質なサウンドが体感できるカーオーディオシステムである。ここでは標準搭載品もしくはメーカーオプション品を対象とした。システムは高出力かつ多チャンネルのパワーアンプユニットや、車室内の各所に搭載される多数のスピーカー、それらを接続するケーブル、デジタル接続の場合はトランシーバーから構成される。従って、搭載は高コストが受容される高級車や、車室空間の広い大型車が中心であるが、一部の大衆車でもメーカーオプションで提供されている。

統合コックピットシステムへの移行によるアンプの独立化、自動運転システムの高度化による車室空間の快適性向上ニーズを背景に、今後も緩やかに市場は拡大していくと予想される。当面は、高級車から大衆車の上位クラスへの搭載が期待される。

日本では高級車や大型車を中心に搭載されているが、一部の大衆車や軽自動車でもオプション搭載されている。欧州では高級車、大型車で広く搭載されているほか、大衆車の上位クラスにも搭載が拡大している。北米では高級車を中心とした搭載であり、他の先進国と比較すると搭載率は低い。ディーラーでのアクセサリーや、アフターマーケットでの製品展開が充実しており、ユーザーによるカスタマイズの需要が大きいことが背景にある。中国では新興EVメーカーを中心に搭載率が上昇しており、A2B(オートモーティブ・オーディオ・バス:電装化が進む車載インフォテインメントのオーディオ用ハーネスの軽量化(低燃費化)・低コスト化を目的に開発された技術)を用いたデジタルネットワークの採用も始まっている。他方で大衆車や商用車は車両価格抑制のためにHead Unit内蔵型システムが主流である。その他国・地域ではHead Unit内蔵型システムが主流であるが、韓国など先進国では高級車を中心に搭載されている。

- ■調査結果の概要

- ■車載電装システムの世界市場

| |

2024年見込 |

2023年比 |

2035年予測 |

2023年比 |

| xEV系 |

22兆7,621億円 |

106.6% |

53兆4,426億円 |

2.5倍 |

| 走行安全系 |

8兆3,918億円 |

107.4% |

13兆6,386億円 |

174.6% |

| ボディ系 |

5兆6,882億円 |

107.5% |

9兆7,910億円 |

185.0% |

| 情報系 |

4兆9,971億円 |

109.6% |

7兆3,207億円 |

160.6% |

| パワートレイン系 |

8兆1,237億円 |

101.8% |

5兆4,787億円 |

68.7% |

| 合計 |

49兆9,629億円 |

106.3% |

89兆6,716億円 |

190.8% |

2024年の市場は、49兆9,629億円、世界の自動車生産台数が前年割れするなか、前年比6.3%増の見込みである。xEVの生産台数増加やEVへの移行によるxEV系システムとADAS/自動運転システムの普及や高度化による走行安全系システム、高機能化によるボディ系システムの伸びが寄与した。

パワートレイン系システムは、ICEの生産台数減少により2026年に縮小に転じると予想される。一方でxEV生産台数が大幅に増加していくことから、xEV系システムは長期的に大幅な伸長が続くと予想される。高機能化などにより他分野のシステムも伸長し、2035年には市場は89兆6,716億円が予測される。